Смягчающие обстоятельства (ст. 112 НК РФ)

В ходе рассмотрения материалов проверки или при обнаружении других нарушений налоговый орган должен установить наличие смягчающих обстоятельств (подп. 4 п. 5 ст. 101, подп. 4 п. 7 ст. 101.4 НК РФ) и учесть их при назначении штрафа. При наличии смягчающих обстоятельств размер штрафа может быть уменьшен как минимум в 2 раза по сравнению с размером, предусмотренным соответствующей статьей Налогового кодекса РФ. На это прямо указано в п. 3 ст. 114 НК РФ. Согласно п. 1 ст. 112 НК РФ такими обстоятельствами признаются:

- совершение правонарушения вследствие стечения тяжелых личных или семейных обстоятельств;

- совершение правонарушения под влиянием угрозы или принуждения либо в силу материальной, служебной или иной зависимости;

- тяжелое материальное положение физического лица, привлекаемого к ответственности за совершение налогового правонарушения;

- иные обстоятельства, которые могут быть признаны смягчающими судом или налоговым органом, рассматривающим дело.

Если в акте налоговым органом не были учтены смягчающие обстоятельства для снижения штрафа или, по мнению налогоплательщика, они были учтены не в полном объеме, можно обратиться с ходатайством об учете смягчающих обстоятельств и снижении размера штрафа. С ходатайством нужно обращаться в налоговый орган в течение месяца с момента получения акта выездной или камеральной проверки (п. 6 ст.100 НК РФ) или акта о выявленном правонарушении (п. 5 ст. 101.4 НК РФ).

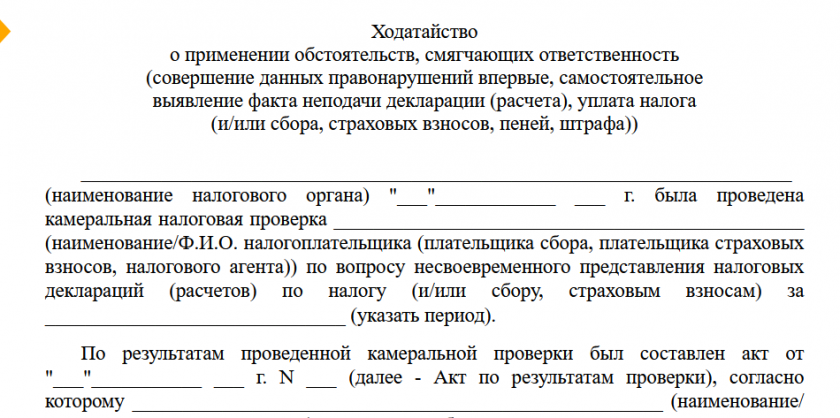

Образец ходатайства об учете смягчающих обстоятельств и снижении штрафа вы можете составить самостоятельно, скачав бесплатно бланк такого ходатайства (кликните по картинке ниже):

Ходатайство в налоговый орган о применении обстоятельств, смягчающих ответственность за совершение налогового правонарушения

Ходатайство в налоговый орган о применении обстоятельств, смягчающих ответственность за совершение налогового правонарушения

ВАЖНО! В п. 3 ст. 114 НК РФ говорится только о минимальном пределе снижения санкции. Если налогоплательщик не согласен с размером назначенного штрафа, он вправе обратиться в суд. Пленум ВАС РФ в п. 16 постановления от 30.07.2013 № 57 указал, что суд вправе уменьшить штраф более чем в 2 раза.

Рассматривая дело, суд будет изучать и те обстоятельства, которые налоговый орган уже оценил на стадии досудебного обжалования. И если сочтет нужным, снизит штраф повторно (письмо ФНС России от 22.08.2014 № СА-4-7/16692).

А это значит, что в суде имеет смысл заявлять обо всех обстоятельствах, которые представляются смягчающими, независимо от того, учел их налоговый орган при назначении размера штрафа или нет.

Подробнее с судебной практикой по данному вопросу вы можете ознакомиться в нашем материале «Снизит ли суд более чем вдвое размер штрафа, если налоговики уже учли смягчающие обстоятельства при назначении наказания?».

Решение о том, какие иные обстоятельства можно считать смягчающими, суд будет принимать исходя из своего внутреннего убеждения, которое строится на оценке представленных доказательств (ст. 71 АПК РФ). Одно и то же обстоятельство различные суды могут оценивать по-разному, но анализ арбитражной практики позволяет выделить часто встречающиеся смягчающие обстоятельства.

Смягчающие обстоятельства, по мнению судов

Рассмотрим, какие обстоятельства суды признают смягчающими на примерах различных судебных решений. Выделим общие смягчающие обстоятельства и дополнительные, применимые к конкретным правонарушениям.

Общие смягчающие обстоятельства

- Привлечение к ответственности впервые.

Чаще всего привлечение к ответственности к налоговой ответственности впервые суды признают смягчающим обстоятельством (см. постановления Арбитражного суда Дальневосточного округа от 29.05.2017 № Ф03-1665/2017 по делу № А59-4805/2016, Арбитражного суда Поволжского округа от 26.05.2016 № Ф06-8342/2016 по делу № А72-1808/2015, Арбитражного суда Северо-Западного округа от 10.08.2017 № Ф07-7994/2017 по делу № А44-204/2017, Арбитражного суда Уральского округа от 13.07.2016 № Ф09-7468/16 по делу № А71-5004/2015, Арбитражного суда Восточно-Сибирского округа от 30.07.2015 № Ф02-3273/2015 по делу № А78-7926/2014).

Однако в некоторых случаях судьи считают, что добросовестное поведение налогоплательщика является нормой поведения и отсутствие в прошлом решений о привлечении организации к налоговой ответственности не является обстоятельством, смягчающим ответственность (см. постановления Арбитражного суда Западно-Сибирского округа от 25.07.2016 № Ф04-3105/2016 по делу № А75-12477/2015, Арбитражного суда Московского округа от 07.08.2017 № Ф05-9438/2017 по делу № А40-216834/2016, Арбитражного суда Московского округа от 07.07.2015 № Ф05-8167/2015 по делу № А40-124360/14).

- Тяжелое материальное/финансовое положение.

Тяжелое материальное (финансовое) положение суды тоже признают смягчающим обстоятельством как для индивидуальных предпринимателей (постановления ФАС Московского округа от 06.02.2013 по делу № А41-39233/10, ФАС Западно-Сибирского округа от 12.03.2013 по делу № А27-11755/2012, ФАС Уральского округа от 04.07.2012 № Ф09-5201/12 по делу № А76-12164/11), так и для юридических лиц (постановления Арбитражного суда Западно-Сибирского округа от 13.02.2017 № Ф04-6898/2016 по делу № А45-15136/2015, Арбитражного суда Западно-Сибирского округа от 07.12.2016 № Ф04-26290/2015 по делу № А27-9477/2014, Арбитражного суда Волго-Вятского округа от 07.06.2016 № Ф01-1895/2016 по делу № А82-4576/2014 (определением Верховного суда РФ от 30.09.2016 № 301-КГ16-12246 отказано в передаче дела № А82-4576/2014 в судебную коллегию по экономическим спорам Верховного суда РФ), Арбитражного суда Дальневосточного округа от 05.10.2016 № Ф03-4598/2016 по делу № А59-571/20).

Чтобы данное обстоятельство было признано смягчающим, необходимо подтвердить его документально (нахождение в убыточном состоянии в течение длительного периода времени, состояние банкротства, наличие значительной кредиторской задолженности и др.).

- Отсутствие умысла.

Отсутствие умысла на совершение налогового правонарушения было признано смягчающим обстоятельством в постановлениях Арбитражного суда Восточно-Сибирского округа от 20.07.2017 № Ф02-3616/2017 по делу № А69-4165/2016, Арбитражного суда Дальневосточного округа от 02.03.2016 № Ф03-447/2016 по делу № А04-8405/2015, Арбитражного суда Западно-Сибирского округа от 24.11.2016 № Ф04-5485/2016 по делу № А27-5946/2016, Арбитражного суда Московского округа от 28.09.2015 № Ф05-12811/2015 по делу № А40-183946/14, Арбитражного суда Северо-Западного округа от 10.08.2017 № Ф07-7994/2017 по делу № А44-204/2017, Арбитражного суда Северо-Кавказского округа от 24.05.2017 № Ф08-3144/2017 по делу № А32-29931/2015, Арбитражного суда Центрального округа от 20.04.2017 № Ф10-632/2017 по делу № А83-1159/2016.

- Признание вины, раскаяние.

В постановлениях Арбитражного суда Уральского округа от 20.12.2016 № Ф09-11069/16 по делу № А71-1811/2016, Арбитражного суда Восточно-Сибирского округа от 06.10.2014 по делу № А78-2081/2014, Арбитражного суда Дальневосточного округа от 22.01.2016 № Ф03-6042/2015 по делу № А59-2647/2015, Арбитражного суда Западно-Сибирского округа от 20.08.2015 № Ф04-21836/2015 по делу № А27-23838/2014, ФАС Московского округа от 24.05.2012 по делу № А41-7815/10, ФАС Восточно-Сибирского округа от 10.06.2009 № А33-12490/08-Ф02-2564/09 по делу № А33-12490/08 признание вины и/или раскаяние налогоплательщика признавалось смягчающим обстоятельством.

- Социальная значимость деятельности налогоплательщика.

К социально значимой деятельности налогоплательщика, признаваемой судами смягчающим обстоятельством при назначении штрафа, в частности, относятся:

- выполнение муниципального заказа по управлению муниципальным жилищным фондом; эксплуатация налогоплательщиком систем водоснабжения и водоотведения населенных пунктов (постановление Арбитражного суда Восточно-Сибирского округа от 28.04.2017 № Ф02-1554/2017 по делу № А58-95/2016);

- осуществление теплоснабжения (постановление Арбитражного суда Дальневосточного округа от 29.05.2017 № Ф03-1665/2017 по делу № А59-4805/2016);

- осуществление деятельности по охране имущества, в том числе объектов, подлежащих госохране, объектов социальной сферы и жизнеобеспечения (постановление ФАС Восточно-Сибирского округа от 31.05.2013 по делу № А58-5605/2012);

- деятельность автомобильного (автобусного) пассажирского транспорта, подчиняющегося расписанию (постановление от 05.10.2016 № Ф03-4598/2016 по делу № А59-571/2016);

- строительство автомобильных дорог (постановление Арбитражного суда Западно-Сибирского округа от 30.05.2016 № Ф04-1832/2016 по делу № А81-2796/2015);

- осуществление образовательной деятельности, финансируемой из бюджета (постановление ФАС Московского округа от 17.05.2010 № КА-А/40-3532-10 по делу № А40-117384/09-127-866);

- осуществление строительных и ремонтных работ на социально значимых объектах: вокзалах, школах, детсадах и др. (постановления 4-го арбитражного апелляционного суда от 28.04.2014 № 04АП-1289/2014 по делу № А78-7110/2013 (оставлено без изменения постановлением ФАС Восточно-Сибирского округа от 11.07.2014 по делу № А78-7110/2013), ФАС Волго-Вятского округа от 28.09.2011 по делу № А82-16380/2009).

В некоторых случаях статус бюджетного учреждения, финансируемого за счет средств федерального бюджета или градообразующего предприятия, также признавался судами смягчающим обстоятельством (постановления ФАС Московского округа от 13.02.2014 № Ф05-526/2014 по делу № А40-97815/13, ФАС Западно-Сибирского округа от 29.08.2012 по делу № А46-15485/2011, от 28.04.2012 по делу № А27-4466/2011, ФАС Восточно-Сибирского округа от 31.05.2013 по делу № А58-5605/2012, ФАС Северо-Западного округа от 05.05.2012 по делу № А44-2249/2011, Арбитражного суда Западно-Сибирского округа от 05.04.2016 № Ф04-1076/2016 по делу № А27-12990/2015).

- Кадровые проблемы.

В некоторых случаях суды признают, что отсутствие бухгалтера (болезнь, отпуск) может являться смягчающим обстоятельством (см. постановление ФАС Западно-Сибирского округа от 01.09.2011 по делу № А45-22563/2010, ФАС Западно-Сибирского округа от 14.12.2011 по делу № А27-6657/2011, ФАС Центрального округа от 21.05.2012 по делу № А48-3647/2011).

Смягчающие обстоятельства при привлечении к ответственности по ст. 119 НК РФ

Дополнительными смягчающими обстоятельствами при назначении штрафа за представление декларации с нарушением установленного срока по п. 1 ст. 119 НК РФ суды признают:

- Несоразмерность суммы штрафа характеру и тяжести нарушения.

Смягчающим обстоятельством для снижения штрафа может быть признана несоразмерность размера штрафа характеру и тяжести нарушения. Несоразмерность устанавливается судами по отношению к сумме недоимки, последствиям совершенного правонарушения для бюджета (см. постановления Арбитражного суда Западно-Сибирского округа от 22.09.2015 № Ф04-23789/2015 по делу № А27-2046/2015, ФАС Северо-Западного округа от 05.03.2012 по делу № А66-5375/2011, ФАС Уральского округа от 04.08.2009 № Ф09-5377/09-С2 по делу № А76-28513/2008-33-833/45, ФАС Северо-Западного округа от 23.08.2012 по делу № А26-10442/2011).

- Незначительный период просрочки сдачи декларации.

На это смягчающее обстоятельство указывается в постановлениях Арбитражного суда Поволжского округа от 04.02.2016 № Ф06-4544/2015 по делу № А12-17954/2015, ФАС Волго-Вятского округа от 05.03.2012 по делу № А28-7219/2011, ФАС Восточно-Сибирского округа от 20.03.2012 по делу № А74-2935/2011, ФАС Северо-Западного округа от 20.08.2012 по делу № А26-11937/2011 и др.

- Технические неполадки.

Сбой в компьютерном обеспечении, отсутствие связи, поломка компьютера и другие неполадки в техническом обеспечении могут быть признаны смягчающим обстоятельством при назначении штрафа за несвоевременную сдачу декларации (см. постановления ФАС Северо-Кавказского округа от 23.03.2009 по делу № А32-17674/2008-59/232, ФАС Дальневосточного округа от 07.03.2007, 28.02.2007 № Ф03-А80/07-2/43 по делу № А80-81/2006, А80-36/2006, ФАС Поволжского округа от 25.03.2010 по делу № А55-20621/2009, ФАС Западно-Сибирского округа от 16.04.2009 № Ф04-2189/2009(4443-А81-31) по делу № А81-2941/2008).

Узнать об ответственности за несвоевременное представление декларации вы можете в материале «Ст. 119 НК РФ: вопросы и ответы».

Смягчающие обстоятельства при привлечении к ответственности по ст. 122 НК РФ

При назначении штрафа за неуплату (неполную уплату) налога по ст. 122 НК РФ смягчающими обстоятельствами нередко признается:

- Наличие переплаты (актуально до 01.01.2023).

При назначении штрафа за неуплату (неполную уплату) налога по ст. 122 НК РФ наличие переплаты по другим налогам было признано смягчающим обстоятельством в постановлениях ФАС Западно-Сибирского округа от 10.07.2012 по делу № А45-23284/2011, ФАС Северо-Кавказского округа от 13.05.2011 по делу № А32-24703/2010, ФАС Северо-Кавказского округа от 15.03.2011 по делу № А32-18613/2010, ФАС Московского округа от 13.12.2011 по делу № А40-131669/10-127-759 и др.

- Самостоятельное выявление и исправление ошибок в декларации.

Смягчает ответственность за неуплату (неполную уплату) налога по ст. 122 НК РФ самостоятельное выявление ошибок и подача уточенных деклараций. Такое мнение было выражено в п. 17 информационного письма «Обзор практики разрешения арбитражными судами дел, связанных с применением отдельных положений части первой Налогового кодекса Российской Федерации» от 17.03.2003 № 71, постановлениях Президиума ВАС РФ от 26.04.2011 № 11185/10 по делу № А73-16543/2009, ФАС Поволжского округа от 20.01.2011 по делу № А12-11813/2010, ФАС Уральского округа от 29.10.2012 № Ф09-9462/12 по делу № А76-23342/2011, ФАС Московского округа от 14.12.2011 по делу № А40-2691/11-140-12.

- Погашение недоимки, пени.

Уплата недоимки и пени признается смягчающим обстоятельством, позволяющим снизить штраф по ст. 122 НК РФ, в постановлениях Президиума ВАС РФ от 26.04.2011 № 11185/10 по делу № А73-16543/2009, Арбитражного суда Северо-Западного округа от 23.12.2016 № Ф07-11124/2016 по делу № А21-1832/2016, от 18.05.2016 № Ф07-2764/2016 по делу № А21-3467/2015, Арбитражного суда Западно-Сибирского округа от 16.06.2016 № Ф04-2227/2016 по делу № А27-17694/2015, от 01.12.2015 № Ф04-25916/2015 по делу № А27-1744/2015, ФАС Московского округа от 09.06.2014 № Ф05-5673/2014 по делу № А40-128346/13 и др.

- Незначительный период просрочки в уплате.

Арбитражный суд Московского округа в постановлении от 13.03.2017 № Ф05-2050/2017 по делу № А40-53047/2016 посчитал незначительный период просрочки в уплате налога основанием для снижения штрафа, наложенного налоговым органом по ст. 122 НК РФ.

Об ответственности за неуплату налогов читайте в статье «Ст. 122 НК РФ: вопросы и ответы.

Смягчающие обстоятельства при привлечении к ответственности по ст. 126 или 129.1 НК РФ

Штраф за непредставление документов, назначаемый по ст. 126 или 129.1 НК РФ, возможно снизить при наличии следующих обстоятельств:

- Большого объема затребованных документов.

В постановлениях Арбитражного суда Волго-Вятского округа от 12.12.2016 № Ф01-5330/2016 по делу № А79-5914/2015, ФАС Северо-Западного округа от 14.04.2014 по делу № А05-2850/2013, ФАС Западно-Сибирского округа от 13.02.2014 по делу № А27-1027/2013, ФАС Московского округа от 03.04.2012 по делу № А40-77797/11-75-325 представление большого объема документов признано смягчающим обстоятельством для снижения размера штрафа, так же как и выставление одновременно нескольких требований с большим объемом документов (постановления ФАС Московского округа от 16.04.2014 № Ф05-3008/14 по делу № А41-59084/12, от 03.04.2012 по делу № А40-89503/11-99-406, ФАС Западно-Сибирского округа от 23.07.2012 по делу № А27-13437/2011 и др.).

- Незначительного периода просрочки представления документов.

Незначительный период в просрочке представления документов признан смягчающим обстоятельством в постановлениях Арбитражного суда Волго-Вятского округа от 12.12.2016 № Ф01-5330/2016 по делу № А79-5914/2015, ФАС Московского округа от 16.04.2014 № Ф05-3008/14 по делу № А41-59084/12, от 03.04.2012 по делу № А40-89503/11-99-406, ФАС Западно-Сибирского округа от 13.02.2014 по делу № А27-1027/2013

Об ответственности за непредставление документов читайте в статье «Ст. 126 НК РФ: вопросы и ответы».

Рассмотренный перечень смягчающих обстоятельств не является исчерпывающим. Смягчающим обстоятельством арбитры могут признать любой факт, подтвержденный документально и способный вызвать сочувствие. Как правило, при принятии решения о снижении штрафа суды рассматривают целый комплекс смягчающих обстоятельств, поэтому чем больше таких обстоятельств налогоплательщик сможет заявить, тем выше вероятность вынесения положительного судебного акта.

Влияние смягчающих и отягчающих обстоятельств на размер штрафа

Налоговый кодекс предусматривает, что при наличии смягчающих обстоятельств штраф должен быть снижен не менее чем в 2 раза, а при отягчающих обстоятельствах он увеличивается на 100% по сравнению с размером, установленным соответствующей статьей Налогового кодекса. При этом отягчающим обстоятельством признается повторное привлечение к ответственности за аналогичное нарушение (ст. 114, 112 НК РФ).

Каким образом должен определяться размер штрафа при одновременном наличии смягчающих и отягчающих обстоятельств, Налоговый кодекс не определяет. Есть судебные решения в которых указано, что наличие отягчающих обстоятельств не является препятствием для применения смягчающих обстоятельств (см. постановления Арбитражного суда Поволжского округа от 23.12.2016 № Ф06-16503/2016 по делу № А65-5156/2016,Арбитражного суда Центрального округа от 14.07.2015 № Ф10-2166/2015 по делу № А64-4167/2014, ФАС Северо-Кавказского округа от 08.05.2013 по делу № А32-13690/2012, ФАС Уральского округа от 20.06.2011 № Ф09-3151/11 по делу № А76-16585/2010, ФАС Волго-Вятского округа от 05.03.2010 по делу № А82-9056/2009 и др.)

Итоги

Получив акт о привлечении к ответственности за нарушение налогового законодательства в виде штрафа, проанализируйте, нет ли у вас смягчающих обстоятельств для его снижения. Рассмотренный в статье перечень смягчающих обстоятельств не является исчерпывающим, смягчающим обстоятельством может быть признан любой факт, подтвержденный документально и способный вызвать сочувствие. Как правило, смягчающие обстоятельства оцениваются в комплексе, поэтому чем больше вы можете их заявить, тем больше вероятность, что штраф будет снижен в 2 и более раза.

Для подачи в налоговые органы ходатайства о снижении штрафа у вас есть месяц со дня получения акта о привлечении к ответственности, а многочисленная судебная практика о применении смягчающих обстоятельств поможет аргументировать свою позицию.