Обязательные реквизиты счетов-фактур

Обязательные реквизиты счета-фактуры определены несколькими пунктами ст. 169 НК РФ:

- п. 5 — для оформления продаж;

- п. 5.1 — для поступивших авансов;

- п. 5.2 — для внесения в данные продаж корректировок, связанных с изменением объема или цены и влекущих изменение общей стоимости реализации и, соответственно, суммы начисленного НДС;

- п. 6 — для подписей документа.

Что же менялось в счетах-фактурах в последнее время?

С 01.10.2023 в перечень обязательных реквизитов счета-фактуры и корректировочного счета-фактуры включен такой реквизит, как стоимость товара, подлежащего прослеживаемости (подп. 19 п. 5 и подп. 19 п. 5.2 ст. 169 НК РФ в ред. закона от 31.07.2023 № 389-ФЗ). Однако поправки в постановление № 1137 еще не внесены и пока продолжает действовать бланк счета-фактуры, в т.ч. корректировочного в редакции постановления Правительства РФ от 02.04.2021 № 534. Подробнее об этих изменениях в счет-фактуру мы рассказали здесь.

Скачать актуальный бланк счета-фактуры можно бесплатно, кликнув по картинке ниже:

Бланк счета-фактуры

Бланк счета-фактуры

Эксперты КонсультантПлюс подготовили пошаговую инструкцию, разъяснив порядок заполнения счета-фактуры построчно. Если у вас еще нет доступа к системе, получите пробный демо-доступ бесплатно.

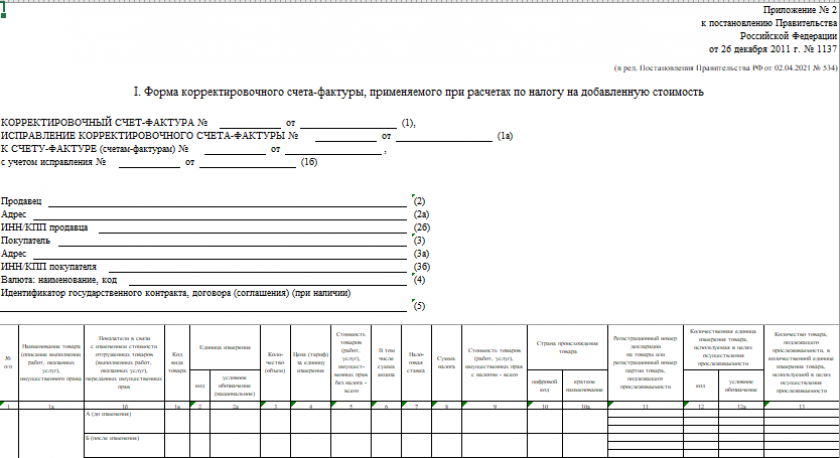

Бланк корректировочного счета-фактуры можно скачать, кликнув по этой картинке:

Корректировочный счет-фактура

Корректировочный счет-фактура

С 2019 года в счетах-фактурах отражается ставка НДС 20%. Непосредственно на форме документа это изменение не отразилось, поскольку ставка не зашита в бланке, а добавляется в документ при его заполнении. Подробнее об изменениях читайте здесь.

С 01.07.2017 в пп. 5, 5.1, 5.2 ст. 169 НК РФ законом от 03.04.2017 № 56-ФЗ внесены дополнительные подпункты, в соответствии с которыми в счета-фактуры был введен еще один дополнительный реквизит: «Идентификатор государственного контракта, договора (соглашения) (при наличии)». Он должен заполняться, если счет-фактура на продажу, аванс или корректировка оформляется в рамках госконтракта. Реквизит «Идентификатор государственного контракта, договора (соглашения) (при наличии)» введен в бланк счета-фактуры постановлением Правительства РФ от 25.05.2017 № 625.

С июля 2016 года к числу обязательных реквизитов счета-фактуры был отнесен код вида товаров при их экспорте в страны — члены ЕАЭС (подп. «б» п. 2 закона от 30.05.2016 № 150-ФЗ, подп. 15 п. 5 ст. 169 НК РФ). Однако до 01.10.2017 форма счета-фактуры не содержала такого обязательного реквизита и продавцы при экспорте в страны — члены ЕАЭС должны были указывать информацию о коде вида товаров в дополнительных строках и графах (письмо Минфина России от 14.11.2016 № 03-07-09/66475). Постановлением Правительства РФ от 19.08.2017 № 981 форма счета-фактур, была дополнена этим реквизитом.

С 01.10.2017 по 30.06.2021 форма счета-фактуры, в т.ч. корректировочного, действовала в другой редакции. Бланки вы можете скачать у нас на сайте по ссылке ниже:

Скачать бланк корректировочного счета-фактуры

См. также статью «Бланк счета-фактуры за 2023 - 2024 годы в Excel скачать бесплатно».

Реквизиты счета-фактуры на продажу

Этот счет-фактуру используют наиболее часто, для него характерен полный набор реквизитов:

- Номер и дата документа (при оформлении исправления к нему заполняют и строку номера исправления).

- Реквизиты продавца и покупателя: название, адрес, ИНН. Как правильно указывать адрес в счете-фактуре, см. здесь.

- Названия и адреса грузоотправителя и грузополучателя.

- Реквизиты платежного документа, если был получен аванс под поставку.

- Дата и номер документа, на основании которого заполнен документ.

- Валюта, в которой оформляется документ.

- Идентификатор государственного контракта, договора (соглашения) (при наличии).

- Название товара (работ, услуг) с указанием кода вида товаров, единицы измерения, количества и стоимости единицы.

- Общая стоимость товара без налогов, сумма акциза, ставка и сумма НДС, итоговая стоимость с налогами.

- Страна происхождения товара и регистрационный номер ГТД.

- Подписи ответственных лиц.

-

Регистрационный номер партии товара, подлежащего прослеживаемости.

-

Единицу измерения товара, которая используется для прослеживаемости. Она определяется по Общероссийскому классификатору единиц измерения.

-

Количество товара в указанных единицах (графа 13).

- Стоимость товара, подлежащего прослеживаемости (графа 14, проект изменений).

В некоторых случаях в документе могут отсутствовать:

- КПП продавца и покупателя, предусмотренные формами, утвержденными постановлением Правительства РФ от 26.12.2011 № 1137.

- Реквизиты грузоотправителя и грузополучателя, если продается не товар.

- Данные платежного документа, если не было поступления аванса.

- Единица измерения, количество и цена единицы, если единица измерения не определена (п. 5 и 6 ст. 169 НК РФ).

- Код вида товаров, если товар вывозится в страны – члены ЕАЭС.

- Суммы относящихся к товару налогов и ставка НДС, если товар не является подакцизным и налогоплательщик работает без НДС.

- Данные о зарубежном происхождении товара, если он произведен в РФ.

- Идентификатор государственного контракта, договора (соглашения)

При отсутствии реквизитов в предназначенном для них месте форм, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137, ставят прочерки. Исключение составляют данные по налогам: для них в соответствующей графе документа делают записи «Без акциза» и «Без НДС». При этом последняя запись заносится как в графу ставки, так и в графу суммы налога.

Прочие реквизиты счета-фактуры являются обязательными. Ошибки, совершенные при их указании, если они не мешают правильному пониманию сути этих реквизитов, не влияют на возможность получения вычетов (п. 2 ст. 169 НК РФ).

Какие ошибки в счете-фактуре препятствуют вычету, узнайте в Типовой ситуации от КонсультантПлюс. Изучите материал экспертов, получив пробный доступ к системе бесплатно.

Критичны ли для вычета НДС ошибки в наименовании товара, читайте в материале «Работы или услуги указаны в счете-фактуре обобщенно и с ошибками: удастся ли отстоять вычет?».

Отличия авансового счета-фактуры

Для счета-фактуры на поступивший аванс постановлением Правительства РФ от 26.12.2011 № 1137 предложена та же форма, что и для продажи. Но заполняют ее с учетом следующих особенностей:

- Данные грузоотправителя и грузополучателя в ней всегда отсутствуют.

- Указание реквизитов платежного документа обязательно.

- Сведения о единице измерения, количестве и цене товара могут быть указаны при 100% предоплате. В остальных случаях их не будет.

- Ставкой для расчета НДС по авансу является особая расчетная ставка (20/120 или 10/110). По товару, не облагаемому НДС или облагаемому по ставке 0%, счет-фактуру на аванс не составляют.

См. также «Правила выставления счета-фактуры на аванс в 2023 - 2024 годах».

Особенности корректировочного счета-фактуры

В отличие от документа, составляемого при реализации, в корректировочном счете-фактуре присутствуют:

- номер и дата корректировки, а также аналогичные данные исходного изменяемого документа;

- сведения о количестве и/или цене (как исходные, так и откорректированные);

- сведения об изменении стоимости продажи без налогов и с налогами, а также изменении величины налогов, включая исходные и откорректированные данные и разницу между ними.

При этом корректировочный документ можно составить на несколько исходных счетов-фактур одновременно (подп. 13 п. 5.2 ст. 169 НК РФ).

Как отразить корректировочный счет-фактуру на уменьшение, узнайте здесь.

Итоги

Перечень обязательных реквизитов счета-фактуры предусмотрен пп. 5, 5.1, 5.2 ст. 169 НК РФ, однако в некоторых случаях они могут быть не заполнены. С 01.10.2023 в счет-фактуру добавлен новый реквизит, который будет отажаться в графе 14.

На УПД в полной мере распространяются требования к счетам-фактурам, следовательно неверный адрес не юбудет препятствием к вычету. Но Вы можете попросить продавца, возможно он пойдет Вам на встречу.