Как связаны КБК и 6-НДФЛ?

В 6-НДФЛ множество ячеек и строк, отражающих:

- суммы;

- даты;

- сроки;

- другие показатели.

В 6-НДФЛ имеется и множество закодированной информации. Например, в отчете отражаются следующие коды:

- идентифицирующие налогового агента (ИНН, КПП, ОКТМО);

- конкретизирующие получателя расчета (коды ИФНС);

- отражающие отчетный период;

- иные коды.

Ранее коды бюджетной классификации в 6-НДФЛ отсутствовали, и строка с названием «КБК» в этом отчете не была предусмотрена. Но с течением времени форма 6-НДФЛ изменилась и поле для КБК в ней появилось.

Так, в отчете за периоды начиная с 1 квартала 2024 года это поле 010 раздела 1 и поле 105 раздела 2.

Заполняется КБК следующими значениями:

- 182 1 01 02010 01 1000 110 — для налога с доходов кроме дивидендов менее 5 млн. руб.;

- 182 1 01 02080 01 1000 110 — для налога с доходов кроме дивидендов, превышающих 5 млн. руб.;

- 182 1 01 02130 01 1000 110 — для налога с дивидендов по ставке 13% с дохода до 5 млн руб.;

- 182 1 01 02140 01 1000 110 — для налога с дивидендов по ставке 15% с дохода свыше 5 млн руб.

Подробнее о начислении НДФЛ с дивидендов читайте в статье «Взимается ли НДФЛ с дивидендов?».

Платить НДФЛ в 2024 году нужно единым платежом на КБК 182 01 06 12 01 01 0000 510. Возможность уплаты отдельными платежками больше не доступна. Теперь конкретные КБК по НДФЛ необходимо указывать только в уведомлениях об исчисленных суммах ЕНП. То есть если у кого-то из сотрудников доход менее 5 млн руб., а у кого-то более, необходимо разделить такие доходы в форме 6-НДФЛ, оформив по одному разделу отчета на 13% ставку, и по одному разделу на 15% ставку. В этом случае также потребуется оформить отдельные строки в уведомлении на каждый КБК. Подробнее о заполнении платежных поручений для уплаты ЕНП в 2024 году вы можете узнать из этого материала.

Как применять ставку НДФЛ, если выплачиваются дивиденды и зарплата, мы разбирались здесь.

КБК в 6-НДФЛ в 2024 году нужно будет продолжать указывать тот, что установлен для НДФЛ, не для ЕНП.

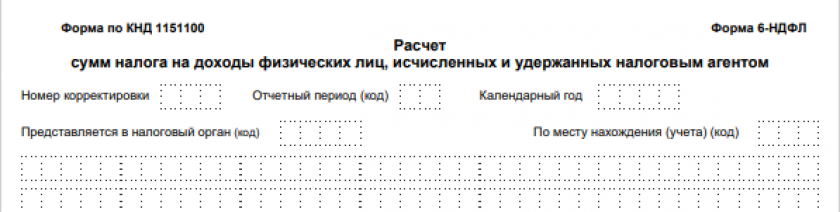

С отчета за 1 квартал 2024 года расчет 6-НДФЛ сдается по обновленной форме. Вы можете скачать ее бесплатно, кликнув по картинке ниже (там же будет доступен заполненный образец 6-НДФЛ):

6-НДФЛ за 1 квартал 2024 года

6-НДФЛ за 1 квартал 2024 года

НДФЛ с доходов физлиц: как не перепутать КБК?

Выплаты физлицам, отражаемые в 6-НДФЛ, достаточно обширны и включают в себя:

- заработки сотрудников (и в т. ч. авансы по зарплате);

- отпускные;

- больничные;

- подарки;

- материальную помощь;

- иные выплаты.

КБК для указанных выплат сотрудникам единый — 182 1 01 02010 01 1000 110.

Если же сумма дохода нарастающим итогом превышает 5 млн. руб., КБК будет другим: 182 1 01 02080 01 1000 110.

Отметим, что НДФЛ с доходов физлиц перечисляется в бюджет не только с зарплатных выплат. К примеру, налоговый агент может перечислить на карту сотрудника (или выдать ему из кассы) плату за приобретенное у него имущество — в 6-НДФЛ такая выплата не отражается, поскольку обязанность по уплате НДФЛ в данном случае лежит на получателе дохода (ст. 228 НК РФ). Перечисление такого НДФЛ производится самим получателем, но уже по другому КБК — 182 1 01 02030 01 1000 110.

А как быть, если выплаченный доход отражается в 6-НДФЛ, но не носит зарплатного характера? Например, выплаченная физлицам арендная плата. В перечне, утвержденном Минфином, отдельный код для таких выплат не предусмотрен, поэтому заполнение уведомления по НДФЛ по таким выплатам производится с помощью КБК 182 1 01 02010 01 1000 110.

Итоги

КБК напрямую связан с видом дохода, с которого необходимо удержать НДФЛ. При этом данный доход может быть не отражен в 6-НДФЛ, поскольку за отдельные полученные доходы уплатить налог и отчитаться обязан сам получатель дохода, а не источник выплаты.

1)6-НДФЛ по иностранцу(патент), какое КБК нужно ставить во 2м разделе, КБК 18210102040011000110(Налог на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму на основании патента в соответствии со статьей 227.1 Налогового кодекса Российской Федерации) или все таки КБК18210102010011000110 (13%)?

2)Сумма дохода, начисленная физическим лицам (стр110 раздела 2)=100 р., в строку Сумма налога исчисленного , ставить (100*13%)=13р (стр.140 раздел 2)? если авансовых платежей по патенту (подтверждены) 5р(отражаем в стр. 150 раздела 2), тогда стр 160 раздела 2 будет =13р-5р=8р налог удержанный? или в стр 140 нужно указывать 8р?

По второму вопросу Вы можете посмотреть обсуждение на нашем форуме Оно правда происходило на основании старой формы и касалось 1 раздела, но поскольку принцип заполнения отчета остался тот же,соответствующим образом нужно будет заполнить Ваш 2 раздел

Подскажите, пожалуйста, как быть, если отчет верный и КБК правильное (сверила 10 раз уже), а налоговая все равно пишет, что ошибка "Недопустимое значение КБК" в 6-НДФЛ за 2021? И на корректировку 5 дней дает. А что там можно скорректировать, если КБК правильный?