Какие сведения отражаются в расчете 6-НДФЛ

В 2024 году привычная нам форма 6-НДФЛ несколько изменилась. Причем поменялись оба раздела отчета. И связаны изменения с новыми сроками уплаты НДФЛ. С отчетности за 1 квартал 2024 г. необходимо применять форму из приказа ФНС от 19.09.2023 № ЕД-7-11/649@ в ред. приказа ФНС от 09.01.2024 № ЕД-7-11/1@.

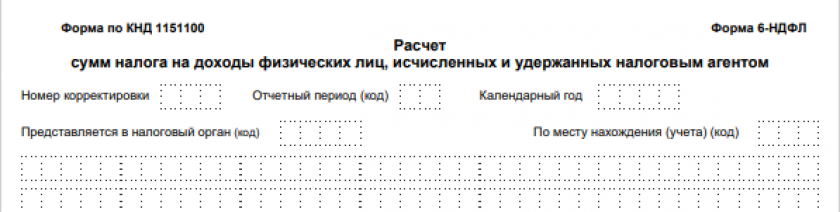

Актуальный бланк 6-НДФЛ и образцы его заполнения для разных периодов вы можете скачать бесплатно, кликнув по картинке ниже:

6-НДФЛ за 1 квартал 2024 года

6-НДФЛ за 1 квартал 2024 года

О том, как правильно заполнить форму 6-НДФЛ, рассказали эксперты КонсультантПлюс. Материал можно просмотреть бесплатно, получив пробный доступ к системе онлайн.

Сдавать отчет обязаны налоговые агенты, т. е. лица (юридические и физические в статусе ИП), выплачивающие доходы физическим лицам и обязанные удерживать и перечислять в госбюджет с данных доходов НДФЛ.

СЛЕДУЕТ ОТМЕТИТЬ! Заключая договор с физическими лицами, зарегистрированными в качестве ИП или в качестве плательщиков налога на профессиональный доход, и выплачивая им вознаграждения, хозяйствующие субъекты не выступают в качестве налоговых агентов, поскольку здесь обязанность по исчислению и перечислению налога (это может быть не только НДФЛ) ложится на физлицо.

Расчет состоит из двух разделов:

- В первом отражается информация о сумме НДФЛ к перечислению: с начала года и в детализации по 6 срокам уплаты налога в отчетном квартале.

- Во втором скомпонованы сведения о том, сколько было выплачено доходов в пользу физлиц, о вычетах, предоставляемых по имеющимся основаниям, ставках, по которым рассчитывается налог, величине налога, подлежащей удержанию и перечислению, и пр.

ВАЖНО! С 2023 года доход в виде заработной платы считается фактически полученным не на последний день месяца, за который зарплата начислена, а на день непосредственной выплаты. Поэтому для заполнения расчета 6-НДФЛ теперь совершенно не важно, за какой месяц начислен выплачиваемый доход, в расчет он попадает в тот период, в котором фактически выплачен. В этой связи понятие "начисленный доход" в новой форме 6-НДФЛ отсутствует.

Далее выясним, как заполняется раздел 2 формы 6-НДФЛ и чем надо руководствоваться, чтобы не допустить в нем ошибок.

Заполнение раздела 2 6-НДФЛ: основные принципы

С 2024 года раздел 2 содержит данные, как нарастающим итогом с начала года (строки 120, 130, 140, 150, 160, 170, 180, 190), так и детализацию за последний квартал (строки 161-166, 191-196):

ОБРАТИТЕ ВНИМАНИЕ! Если налоговый агент применял не одну ставку НДФЛ для расчета налога в отчетном периоде, то разделов 2 будет столько, сколько ставок было использовано для расчета.

ОБРАТИТЕ ВНИМАНИЕ! Если налоговый агент применял не одну ставку НДФЛ для расчета налога в отчетном периоде, то разделов 2 будет столько, сколько ставок было использовано для расчета.

Образец заполненной экспертами формы 6-НДФЛ за 1 квартал 2024 года вы можете скачать бесплатно, получив пробный доступ к системе КонсультантПлюс:

Об актуальных сроках сдачи формы 6-НДФЛ читайте в Готовом решении от КонсультантПлюс. Если у вас нет доступа к справочно-правовой системе, получите пробный онлайн-доступ бесплатно.

Как уточнить раздел 2 в 6-НДФЛ при обнаружении ошибок в сданном расчете

Зачастую бухгалтеры или другие ответственные лица ошибаются при заполнении расчета. Ошибки влекут за собой штраф от налоговиков в размере 500 руб. за каждую искаженную форму. Кроме того, возможно наложение и административного штрафа на должностных лиц предприятий.

Чтобы избежать негативных последствий, лучше всего внимательно перепроверять расчет перед сдачей. Тем не менее если налоговый агент всё же допустил оплошность, но затем сам выявил ее, то нужно поторопиться сдать уточненный отчет, пока ошибку не нашли инспекторы.

При искажении показателей по любой строчке 2-го раздела нужно будет подать корректирующую форму расчета. В целом порядок ее заполнения не будет отличаться от заполнения первоначальной формы. Последовательность действий здесь такова:

- На титульном листе в поле «Номер корректировки» проставляется порядковый номер уточненки (если уточненка сдается в первый раз, то приводится значение «1», если повторно, то — «2», и т. д.). Здесь же указывается новая дата — подготовки или отправки уточненного отчета.

- В строчку раздела 2, где отразились недостоверные сведения, вносятся корректные данные.

Подробнее о корректировочной 6-НДФЛ читайте нашу статью. А по этой ссылке вы узнаете о сроках подачи корректировки данной формы.

Итоги

Расчет 6-НДФЛ предназначен для представления сведений налоговым инспекторам о том, в каком размере налоговый агент выплачивает доходы физическим лицам, каким образом происходят расчет, удержание и перечисление НДФЛ в госказну. С 1 квартала 2024 года форма 6-НДФЛ изменена. Если в отчет закрадется ошибка и налоговый агент сам выявит ее, ему необходимо как можно раньше уточнить сведения и представить корректирующую форму. В противном случае возможно наложение штрафных санкций.

Исходя из чего в разделе 2 период учитывается по 31 марта?

Налоговая консультирует, что в разделе 2 также только выплаченные суммы за период с 01.01.2023 по 22.03.2023.

Нет. Информация о разделах не перепутана

Добрый день! Подскажите,пожалуйста, в разделе 2 6-НДФЛ за 1полугодие не добавила данные за июнь месяц (начисления и перечисления были в июне месяце). Можно внести в раздел 2 6-НДФЛ за девять месяцев или сдать уточненный расчет за 1 полугодие? Спасибо.

Подскажите. Должны ли в 6-НДФЛ во 2 разделе за 1 полугодие 2020 г. прописываться выплаченные 30 июня суммы ЗП за июнь. Получается Срок оплаты НДФЛ выпадает на 01.07.2020г. Но по расчетам с ИФНС по налогу на доходы у нас переплата. Получается мы его уже в бюджет погасили. В какой отчет (в полугодовой или за 9 мес.) должны попасть выплаты за 30.06.2020??