6-НДФЛ с больничным в 2023-2024 годах

Согласно п. 1 ст. 217 НК РФ пособие по временной нетрудоспособности, выплачиваемое работодателем, следует облагать подоходным налогом.

Важно! Сейчас работодатель рассчитывает и выплачивает пособие только за первые три дня болезни и с этой суммы удерживает НДФЛ. Остальное работник получает напрямую от СФР (до 2023 года - ФСС). Налог со своей части удерживает фонд. Памятку по правилам работы с пособиями вы найдете у нас на сайте. Далее в статье ПВН — это сумма пособия первых 3 дней болезни.

Все сроки, которые должен соблюдать работодатель при оформлении больничных листов и выплат по ним, определены в законе «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» от 29.12.2006 № 255-ФЗ (п. 1 ст. 15).

С 2022 года больничные листы оформляются исключительно в электронном виде. Как работодателю заполнить ЭЛН, разъяснено в Готовом решении от КонсультантПлюс. Пробный демо-доступ к системе предоставляется бесплатно.

А теперь перейдем собственно к отражению больничного в 6-НДФЛ.

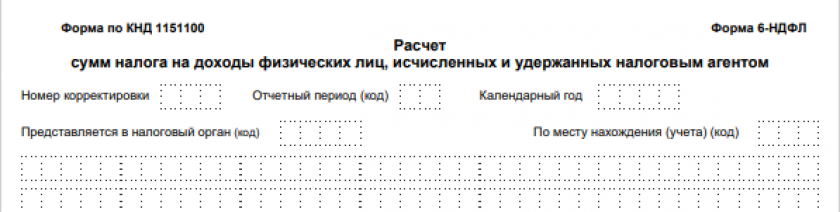

Начиная с отчетности за 1 квартал действует новая форма 6-НДФЛ, утвержденная приказом ФНС от 19.09.2023 № ЕД-7-11/649@ в ред. приказа ФНС от 09.01.2024 № ЕД-7-11/1@. Вы можете скачать бланк актуальной формы бесплатно, кликнув по картинке ниже:

6-НДФЛ за 1 квартал 2024 года

6-НДФЛ за 1 квартал 2024 года

Если вам нужен образец 6-НДФЛ за 1 квартал 2024 года, воспользуйтесь образцом от экспертов КонсультантПлюс, получив пробный бесплатный доступ к системе.

Напомним, что начиная с отчетности за 1 квартал 2023 года форма 6-НДФЛ также обновлялась согласно приказу ФНС от 29.09.2022 № ЕД-7-11/881@.

С 1 января 2023 года в связи с переходом на уплату налогов посредством ЕНП изменился порядок уплаты всех налогов, в том числе и НДФЛ с доходов, начисленных в пользу физлиц. В 2023 году срок перечисления налоговых платежей по НДФЛ был привязан к 28 числу каждого месяца, а в декабре для НДФЛ добавили дополнительную платежную дату. Подробнее о новых сроках в 2023 году читайте здесь. А с 01.01.2024 произошли очередные изменения в уплате НДФЛ, подробнее - в этом материале. Теперь налог нужно перечислить до:

- до 28 числа, если НДФЛ был удержан в период с 1 по 22 число текущего месяца;

- до 5 числа, если НДФЛ был удержан в период с 23 по последнее число предшествующего месяца;

- до последнего рабочего дня года, если налог удержан в период с 23 по 31 декабря.

Не исключение и НДФЛ с больничных. Сроки уплаты для него теперь общие, а не специальный, как раньше (напомним, до 31.12.2022 он приходился на последнее число месяца).

Больничный отражается во 2 разделе отчета 6-НДФЛ при его выплате в соответствующем отчетном периоде 2024 года. То есть в 6-НДФЛ в 2024 году больничные включаются в раздел 2, если они выплачены с 1 января по 31 декабря. При этом:

- сумма дохода отразиться в строке 120 в момент выплаты;

- сумма исчисленного налога - в строке 140, также при осуществлении выплаты;

- сумма удержанного налога в строке 160 - также при выплате. Далее по строкам 161-166 дается расшифровка суммы удержанного налога в зависимости от периода удержания. Стандартно периодов удержания шесть для каждого квартала. Для отчетного периода 1 квартал 2024 года периоды следующие: с 1 по 22 января, с 23 по 31 января, с 1 по 22 февраля, с 23 по 29 февраля, с 1 по 22 марта, с 22 по 31 марта.

В разделе 1 обновленного отчета больше не нужно указывать крайний срок перечисления. Строки с 021 по 026 содержат только показатели сумм НДФЛ, подлежащих перечислению по каждому сроку уплаты.

Если больничный был выдан в период с 1 по 22 января, в день выдачи соответственно удерживается налог, то срок перечисления налога устанавливается как 29 января 2024 года (перенос с воскресенья 28-го числа) - 1-ый срок. Если больничный выдан в период с 23 января по 31 января, то срок перечисления налога попадает на 5 февраля - 2 срок. Если больничный выплачивается в период с 1 февраля по 22 февраля, то срок перечисления - 28 февраля - 3 срок. Соответственно 5 марта, 28 марта и 5 апреля - 4-ый, 5-ый и 6-ой сроки перечисления налога.

При этом значение имеет только дата выплаты, даже если больничный переходит с одного месяца на другой.

Новые правила отражения показателей в 6-НДФЛ касаются не только больничных выплат, но и отпускных и зарплатных. Ведь в 2023-2024 годах НДФЛ удерживается при выплате всех частей заработной платы - и аванса, и окончательного расчета.

Пример заполнения 6-НДФЛ с больничными с 2024 года смотрите в КонсультантПлюс, бесплатно, оформив пробный доступ.

НДФЛ: срок уплаты по больничным листам в 2022 году

В тот день, когда доход в виде ПВН фактически был выплачен, он для целей обложения НДФЛ считается полученным (подп. 1 п. 1 ст. 223 НК РФ) и с него исчисляется и удерживается НДФЛ (п. 3, 4 ст. 226 НК РФ). Таким образом, между ПВН и зарплатой до конца 2022 года существовало принципиальное различие в определении даты получения дохода для отражения в форме 6-НДФЛ:

- для зарплаты он соответствовал последнему дню месяца, за который было осуществлено ее начисление (п. 2 ст. 223 НК РФ);

- для ПВН он совпадал с днем выплаты, и то обстоятельство, что фактически расчет величины пособия произведен раньше, значения не имеет (письмо ФНС России от 25.01.2017 № БС-4-11/1249@, от 01.08.2016 № БС-4-11/13984).

Разными были и сроки уплаты налога (п. 6 ст. 226 НК РФ в прежней редакции):

- с зарплаты налог перечисляли в ближайший следующий за выплатой рабочий день;

- для оплаты налога с ПВН срок соответствовал последнему дню месяца выплаты пособия.

Таким образом, ПВН мог выплачиваться одновременно с выплатой зарплаты (т. е. с ее оплатой за 1 или 2 половину месяца), но датой получения дохода и сроки для уплаты налога по пособию и зарплате определялись по разным принципам.

Как в 6-НДФЛ отразить различные выплаты, разъяснили эксперты КонсультантПлюс. Получите бесплатный пробный доступ к системе и переходите к Готовому решению.

О том, насколько правомерно зарплату, выдаваемую за 1 половину месяца, называть авансом, читайте в статье «Как выплачивается аванс - новые правила и порядок выплат».

Правила заполнения строк 6-НДФЛ - 2022: отражаем операции по обработке больничного

Покажем, как отразить больничный лист в 6-НДФЛ в 2023 году за 2022 год, с привязкой осуществляемых действий к строкам формы отчета.

|

Строка |

Действие |

Срок выполнения |

Норма НК РФ |

|

110, 112 |

Начисляем доход |

В день выплаты |

Ст. 223 |

|

140 |

Исчисляем НДФЛ |

В день выплаты |

П. 3 ст. 226

|

|

160 |

Удерживаем НДФЛ |

В день выплаты |

П. 4 ст. 226 |

|

021, 022 |

Перечисляем НДФЛ в бюджет |

Последнее число месяца, в котором выплачены средства. При совпадении с выходным переносится на ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ) |

П. 6 ст. 226 |

Заполнение 6-НДФЛ с больничным: примеры за 2022 год

Пример 1

Работник организации болел с 11 по 21 октября 2022 года. К выполнению трудовых обязанностей он приступил 24 октября и в этот же день отдал больничный лист бухгалтеру.

По итогам расчетов ему 26.10.2022 было начислено пособие за первые 3 дня болезни в сумме 4 500 руб. Выплата же была произведена в день ближайшей выдачи заработной платы — 7 ноября.

Все эти действия отразятся в отчете за 4 квартал 2022 года и в привязке к его строкам будут выглядеть так.

В разделе 2 пособие войдет в состав следующих строк:

|

Строка |

Значение |

|

110, 112 |

4 500 |

|

140 |

585 |

|

160 |

585 |

А в разделе 1 оно будет отражаться так:

стр. 021 - 31.10.2022;

стр. 022 - 585.

Особенности переходящего больничного листа: отражение в декларации 6-НДФЛ до 2023 года

До 2023 года были определенные различия в порядке признания дохода по ЗП и ПВН:

- Данные по зарплате, как правило, оказывались попадающими в разные месяцы, поскольку она начисляется в одном месяце, а выплачивается обычно в другом. На границе отчетных периодов вследствие этого данные по зарплате за последний месяц отчетного квартала попадали в раздел 2 (т. е. в начисления), а в разделе 1 (по дате удержания НДФЛ) отражались только в следующем периоде.

Важно! Согласно последним разъяснениям ФНС, зарплату (как и любые доходы) не следует включать в 6-НДФЛ, если на дату сдачи расчета она еще не выплачена. Поэтому отчитываться лучше после установленного у работодателя срока выплаты зарплаты за последний месяц отчетного периода. Иначе потребуется уточненка.

- Данные по ПВН были привязаны к одному отчетному периоду, поскольку в данном случае одновременно происходят выплата дохода и удержание НДФЛ. С 2021 года НДФЛ к уплате стал включаться в раздел 1 6-НДФЛ по дате его удержания, а не по нормативному сроку уплаты в бюджет (который может сдвигаться на следующий отчетный период из-за выходных). Поэтому никаких переходящих больничных в 6-НДФЛ с 2021 года быть уже не могло. В то же время в строке 021 расчета нужно было по-прежнему указывать именно срок перечисления, то есть последний день месяца выплаты пособия или ближайший рабочий день, если месяц кончался выходным.

Пример 2

Работник компании отсутствовал на работе по болезни с 17 по 27 декабря 2022 года. Вышел он на работу 28 декабря и в этот же день отдал в бухгалтерию больничный лист.

В тот же день ему произведено начисление пособия в сумме 20 500 руб. Выплата пособия была осуществлена вместе с декабрьской зарплатой — 30 декабря.

Срок оплаты налога с пособия истекает в выходной (31 декабря - суббота), поэтому переносится на первый рабочий день следующего года, на 10 января 2023 года .

Отразить эту операцию нужно полностью в расчете за год: и в разделе 1, и в разделе 2. При этом в разделе 1 строки нужно заполнить следующим образом:

- 021 - 10.01.2023;

- 022 - 2 665.

Пример отражения «переходящих» отпускных смотрите в статье «Как правильно отразить в форме 6-НДФЛ отпускные?».

Итоги

С 2024 года правила перечисления НДФЛ в бюджет в очередной раз изменились — НДФЛ со всех выплат необходимо перечислять в бюджет до 28-го или до 5-го числа месяца, либо до последнего рабочего дня года в зависимости от периода удержания. Соответственно изменился и порядок отражения больничных в расчете 6-НДФЛ. Теперь выплаты по больничному отражаются в 6-НДФЛ вместе с остальными доходами и по общим, а не по отдельным как было ранее, правилам.

Просьба помочь. Зарплата выплачена 29.12.2022. Сотрудник заболел и принес больничный в январе с 29 дек по 09 января 2023 года. Получается переплата зп и ндфл в декабре. НДФЛ в отчете 6ндфл за 2022 год после перерасчета отражается как излишне удержанный в строке 180.

Так как больничный принесли после выплаты зарплаты , то оказалась переплата ндфл и к уплате в январе с этого больничного уже ничего нет.

в 6ндфл за 1 квартал 2023 года (сделали проверку) программа снова ставит эту же сумму ндфл по больничному, но уже как неудержанную в строке 170. Почему программа не пересчитывает НДФЛ? Как быть?

Подскажите, пожалуйста, надо ли сдавать уточненный 6-НДФЛ за 2021 год, если сотруднику за декабрь начислили и выплатили зарплату полностью, а в январе 2022г он принес больничный листок, где время болезни с 17по 28 декабря. И надо ли писать в ИФНС письмо о возврате излишне уплаченного за декабрь 2021г налога?

Больничный был выплачен 14 декабря 2021г и НДФЛ уплачен 14 декабря 2021г. В 6-НДФЛ в первом разделе "Срок перечисления налога" какую дату указывать: 10.01.2022 (т.к. 31.12.2021 это выходной день) или 15.12.2022? Подскажите пожалуйста.

Работник находился на больничном с 14 по 31 декабря 2020 года.

Электронный больничный предоставил в бухгалтерию 11 января 2021 года.

Больничный за 3 дня начислен 11.01.2021 в сумме 1148,54 руб.

Выплата 999,54 руб. -11.01.21 НДФЛ -149 руб.,

Как отразить начисление по больничному листу в 6 НДФЛ за 2020 г.?

По 2-НДФЛ эта сумма попадает в январь 2021 года.

правильно?

2 НДФЛ и 6 НДФЛ - попадает в 2021 год, РСВ - в 2020.

Сотруднице рассчитана зарплата за сентябрь полностью. Выплачена 30.09.2019. Взносы уплачены. В октябре приносит больничный с 26.09.-30.09.2019. В октябре делается перерасчет зарплаты сентября.

Надо ли учитывать данный перерасчет в декларации 6 НДФЛ за 9 месяцев , и РСВ. Или уже в годовой учитываем?

Как отразить начисление по больничному листу. Больничный начислен 15.02.2019 в сумме 6200,15 (с учетом пересчета). Выплата 3000,15 -15.02.19 НДФЛ -390, Обнаружена ошибка и часть больничного доначисленного выплачено 15.03.2019 3200-15.03.2019 НДФЛ -234. Как заполнить 6 НДФЛ. Отражать и в 1 квартале и за полугодие или же показать все в 1 квартале?

В ноябре 2018 года произведено начисление по листку нетрудоспособности - 4000 рублей (НДФЛ 13%-520 руб. )и начислена компенсация за неиспользованный отпуск - 6300 рублей (НДФЛ 13%-819руб.).

Выплата произведена 18.01.2019 года. Как отразить больничный лист и компенсацию в 6-НДФЛ и 2-НДФЛ за 2018 год с привязкой к строкам формы отчёта. Спасибо.

стр 020-1339

стр 040-0

стр 100-30.11.2018 -4000

стр 110-18.01.2018 -520

стр 120-31.01.2019

стр 100-30.11.201-6300

стр 110-18.01.2019-819

стр 120-21012019