Как перейти на ЕСХН?

Если с 2024 года у организации или ИП возникло желание перейти на ЕСХН, необходимо:

- проверить, все ли дающие право на применение ЕСХН критерии выполнены;

- сообщить налоговикам о своем намерении применять этот спецрежим;

- начать применять ЕСХН.

Каждый из указанных этапов имеет свои нюансы, которые будут нами рассмотрены далее.

ВАЖНО! С 2023 года ЕСХН уплачивается посредством ЕНП.

Все подробности о работе через единый налоговый счет смотрите в аналитическом обзоре от экспертов «КонсультантПлюс». Посмотреть его можно бесплатно, оформив пробный доступ к системе.

Проверка критериев соответствия

Переход на ЕСХН возможен для:

- фирм и ИП;

- сельхозпотребкооперативов (требования к ним устанавливаются законом от 08.12.1995 № 193-ФЗ о сельхозкооперации);

- крестьянских (фермерских) хозяйств,

если они сельхозпродукцию:

- производят;

- перерабатывают;

- реализуют.

И при этом доля дохода от реализации произведенной ими сельхозпродукции (включая первичную переработку) в общей сумме доходов составляет не менее 70%.

В случае если сельхозпроизводитель занимается рыбой (вылавливает, выращивает или перерабатывает ее), вдобавок к вышеуказанным критериям ему необходимо проверить единовременное выполнение специальных условий.

Так, на ЕСХН могут перейти:

- рыбохозяйственные фирмы и ИП;

- отечественные градо- и поселкообразующие рыбохозяйственные компании, если численность работающих и проживающих с ними членов семей составляет не менее половины населения такого населенного пункта;

- рыболовецкие артели (колхозы) и сельхозкооперативы.

Указанные категории «рыбаков, рыбозаводчиков и рыбопереработчиков» могут осуществить переход на ЕСХН, если будут:

- немногочисленными (средняя численность работников не более 300 человек в год);

- использовать для рыболовства собственные или зафрахтованные суда промыслового флота;

- иметь минимально допустимую долю дохода от реализации улова и (или) произведенной собственными силами рыбной продукции (или иной продукции из водных биоресурсов) в общем доходе — 70%.

Если все критерии выполнены, переход на ЕСХН возможен.

Извещение налоговиков

Пожелавшие перейти на ЕСХН лица, в отношении которых все вышеуказанные критерии выполняются, уведомляют налоговиков:

- фирмы — по месту нахождения;

- ИП — по месту жительства.

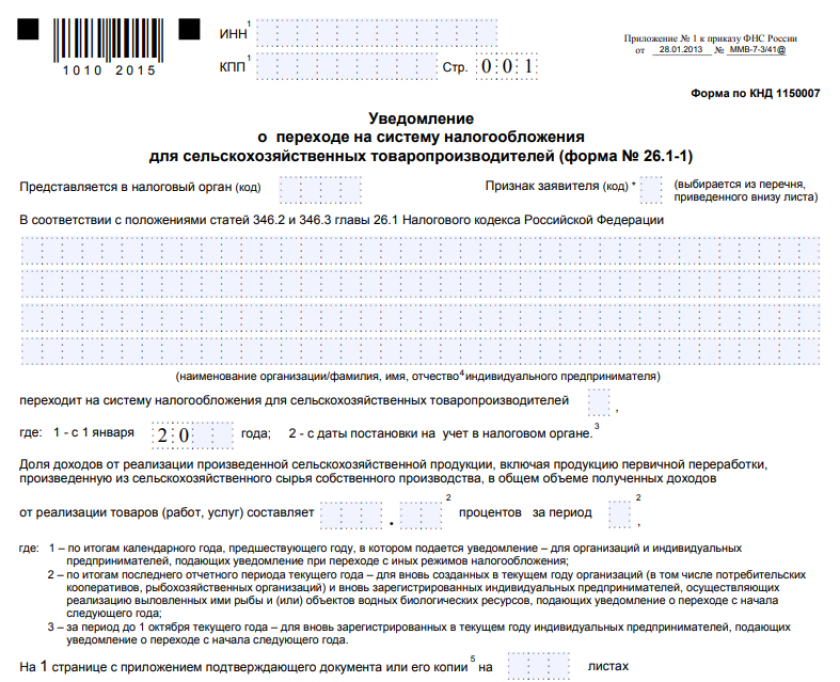

Форма уведомления о переходе на ЕСХН утверждена приказом Минфина России от 28.01.2013 № ММВ-7-3/41@. Вы можете скачать ее бесплатно, кликнув по картинке ниже:

Уведомление о переходе на ЕСХН

Уведомление о переходе на ЕСХН

В уведомлении указывается информация:

- идентифицирующая налогоплательщика (наименование, ИНН, КПП);

- детализирующая дату перехода на ЕСХН;

- уточняющая критерии (данные о доле дохода от реализации сельхозпродукции);

- заверяющая указанные данные (подпись ответственного лица и дата оформления уведомления).

Важный нюанс — предельная календарная граница, до истечения которой фирме или ИП необходимо подать уведомление:

- не позднее 31 декабря календарного года, предшествующего году перехода на ЕСХН, если коммерсант ранее применял иной режим налогообложения;

- в течение 30 календарных дней с даты постановки на учет в налоговом органе — для только что созданных фирм и ИП.

Для перехода на ЕСХН с 2024 года подать уведомление необходимо до 9 января 2024 года включительно, так как период с 31 декабря по 8 января состоит из выходных дней.

Как применять ЕСХН и в чем отличие и общность по сравнению с иными спецрежимами, описано в готовом решении КонсультантПлюс. Оформите пробный бесплатный доступ и вы узнаете, в чем плюсы ЕСХН и в чем заключаются отрицательные стороны ЕСХН. Этот сравнительный анализ поможет принять взвешенное решение при выборе системы налогообложения.

Начало применения ЕСХН

Применять ЕСХН производители начинают:

- с 1 января года, следующего за годом, в котором ими достигнуто соблюдение всех необходимых критериев применения данного спецрежима и уведомлены налоговики;

- с момента начала коммерческой деятельности, если уведомление о начале ЕСХН подано в установленные НК РФ сроки (для начинающих сельхозтоваропроизводителей).

ВАЖНО! Если с/х производитель забыл уведомить налоговые органы о переходе (начале применения) на ЕСХН или не успел этого сделать в установленные НК РФ сроки, он не считается налогоплательщиком ЕСХН.

Такая «забывчивость» оборачивается необходимостью применять прежний режим налогообложения, не имея права до следующего года претендовать на ЕСХН.

Как составить учетную политику при ЕСХН, читайте в нашей статье "Учетная политика при ЕСХН - особенности формирования".

В чем заключаются преимущества перехода на ЕСХН?

Переход на ЕСХН предоставляет коммерсантам возможность:

- снизить налоговую нагрузку за счет замены единым налогом налогов на прибыль — для организаций (за некоторым исключением), НДФЛ — для ИП (также за определенными исключениями), на имущество (кроме налога по кадастровой стоимости), а также за счет получения освобождения от НДС на более выгодных, чем при ОСН, условиях;

О размере налоговой ставки при ЕСХН мы писали в материале "Сколько составляет налоговая ставка ЕСХН?"

Подробно об уплате налога на имущество при ЕСХН написано в готовом решении КонсультантПлюс. Оформите пробный бесплатный доступ и ознакомьтесь с материалом

- быстрее (по сравнению с ОСН) списывать стоимость основных средств;

- сократить издержки на ведение налоговых регистров;

- отчитываться раз в год и платить налог два раза в год и др.

При этом не стоит идеализировать данный режим налогообложения — преимущества ЕСХН необходимо оценивать вместе с недостатками: ограниченным по сравнению с ОСН перечнем расходов, жесткими условиями перехода на спецрежим и дальнейшей работы на нем и др.

О нюансах применения ЕСХН см. материалы нашего сайта:

Итоги

Перейти на ЕСХН может любой сельхозтоваропроизводитель, выполнивший все предусмотренные Налоговым кодексом условия и вовремя сообщивший налоговикам о желании применять данный спецрежим.

При переходе на ЕСХН предпринимателю необходимо оценить все его преимущества и недостатки.

Сейчас плательщики ЕСХН подают уведомление об освобождении от НДС один раз и не могут просто так отказаться от льготы - только слететь с нее. Поэтому уведомления об освобождении также не требуется.